前言

「等待抄底好時機」、「某某股票適合波段操作」、「在高點賣出鎖定利潤,然後靜待再入場的機會」……這些似乎智慧滿滿的投資格言,在投資的浩瀚宇宙中不斷迴響。你是不是對其中某些「投資金句」深感認同呢?認為找到了致富的秘密?

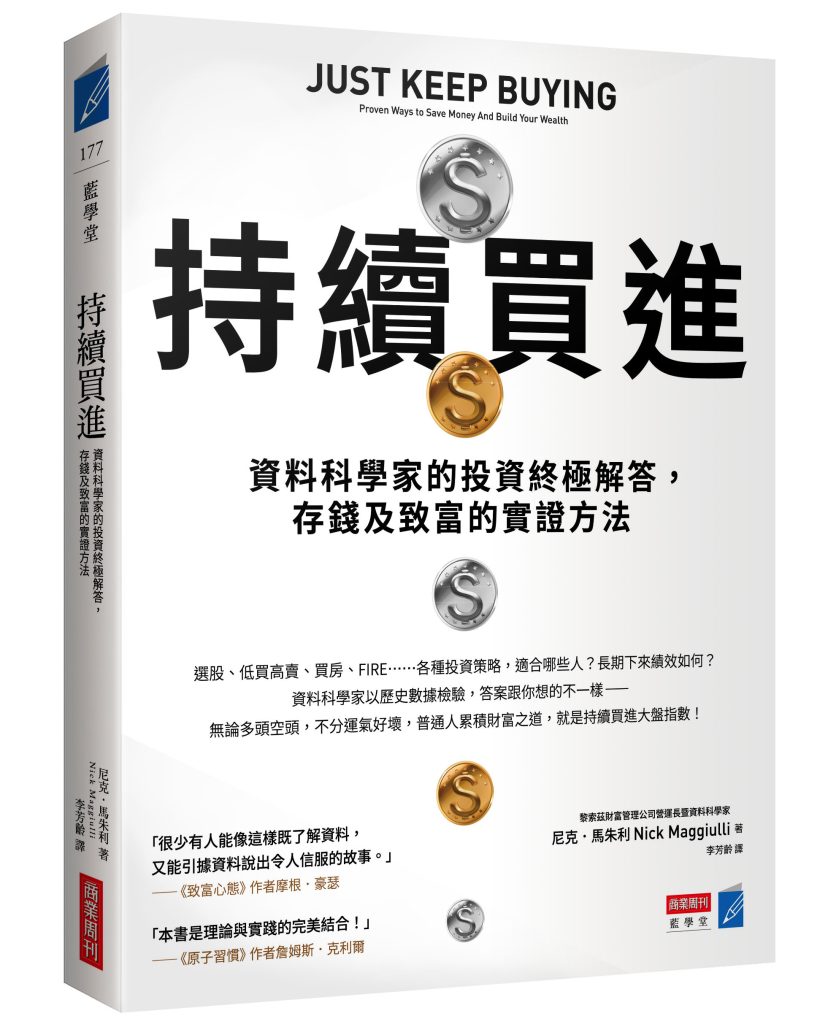

然而,《持續買進》這本書將帶你走出迷霧,揭露那些看似金光閃閃的投資箴言背後的真相。作者不僅透過幽默生動的語言向我們娓娓道來,更是借助豐富的數據和圖形解析,為你破解常見的投資迷思,並帶出一個積極有效卻無比簡單的投資方法——「持續買進」:你應該盡早投資,且盡量經常投資。

《持續買進》作者—尼克·馬朱利(Nick Maggiulli)

作者尼克·馬朱利(Nick Maggiulli)是一位資料科學家、投資專家和作家,他創辦「金錢與數據部落格」“Of Dollars And Data”,並在這個平台上發表財經文章,他的寫作特點是將複雜的金融理論以及數據研究結果轉化為普通讀者也能理解和應用的知識,利用數據深入淺出的分析探討各種投資策略、財富積累以及如何做出更好的財務決策。

雖然書名為《持續買進》,但作者在書中提出的是一套完整的理財架構。首先作者提出了一個根本的問題:「你該從何處開始?」,並巧妙地將內容分為「儲蓄」和「投資」兩大部分,每一部分都針對其對象提供了深入的指導和策略。

在「儲蓄」部分,作者不僅指導我們如何確定儲蓄目標、如何存更多的錢,以及如何在不感到內疚的情況下花錢。而在「投資」篇章,則深入探討了為什麼該投資、該投資什麼和最佳投資時機。

本書特別之處在於,每個章節都以投資者普遍關注的問題作為開篇,例如「你應該存多少錢?」、「如何無罪惡感地花錢?」、「你應該多早開始投資?」及「為何你不該等到逢低才買進?」等。作者透過引人入勝的故事、鮮活的案例以及深入的數據分析,為這些疑問提供了全面而實用的解答。

值得一提的是,本書還獲得了暢銷書《原子習慣》與《致富心態》作者的高度推薦。無論你是剛踏入投資領域的新手或老手,無論你目前的財務狀態和階段如何,這本書都將為你提供寶貴的見解和策略,幫助你在儲蓄和投資的道路上更加堅定和明智地前行。

《持續買進》關於理財,我該從何處開始?

作者以自己過往的經歷開始講起:在他剛從經濟系畢業時,以為自己掌握了創造財富的秘訣:低手續費,多樣化分散風險,長期持有等,都是他從華倫.巴菲特、威廉.伯恩斯坦、約翰.柏格等投資大師學到的心法。

他花了無數個小時分析自己的投資決策、計算報酬、日復一日地緊盯帳戶餘額,甚至為了資產配置是否應該稍作調整而焦慮不已。

直到作者意識到,他的帳戶當時只有1,000美金,但經常下班後與同事外出聚餐,一晚上就能花掉100美元,等於帳戶年報酬率10%就沒了!相較於那些有1,000萬美元可投資資產的人,若資產價值下跌10%,那就是損失100萬美元。比只有1,000美元可投資資產的人,有1,000萬美元可投資資產的人更應該多花時間去思考他們的投資選擇。

作者才驚覺:他應該花更多時間在提高收入上,而不是反覆的質疑投資決策。

對於財務狀況不同的人,應該關注的焦點也不同:對於資產不多的人來說,關鍵在於增加儲蓄;而對於已有大量資產的人,更應該關注投資計畫的細節。簡單來說就是:

窮人的重點應該放在存錢,富人的重點應該放在投資。

雖然書名為《持續買進》,但作者在書中提出的是一套完整的理財架構。首先作者提出了一個根本的問題:「你該從何處開始?」,並巧妙地將內容分為「儲蓄」和「投資」兩大部分,每一部分都針對其對象提供了深入的指導和策略。 在「儲蓄」部分,作者不僅教導我們如何確定儲蓄目標、如何存更多的錢,以及如何在不感到內疚的情況下花錢。

而在「投資」篇章,則深入探討了為什麼該投資、該投資什麼和最佳投資時機。 本書特別之處在於,每個章節都以投資者普遍關注的問題作為開篇,例如「你應該存多少錢?」、「如何無罪惡感地花錢?」、「你應該多早開始投資?」及「為何你不該等到逢低才買進?」等。作者透過引人入勝的故事、鮮活的案例以及深入的數據分析,為這些疑問提供了全面而實用的解答。

值得一提的是,本書還獲得了暢銷書《原子習慣》與《致富心態》作者的高度推薦。無論你是剛踏入投資領域的新手或老手,無論你目前的財務狀態和階段如何,這本書都將為你提供寶貴的見解和策略,幫助你在儲蓄和投資的道路上更加堅定和明智地前行。

《持續買進》關於儲蓄,最大的謊言是:「你該更節省。」

前面提到要增加儲蓄,你一定看過不少雜誌或網路文章中有類似的標題:〈每天省下的咖啡錢,30年後讓你擁有千萬退休金〉、〈每天隨手存零錢,三年後實現夢想中的日本櫻花之旅!〉等等的,還有各種達人分享的省吃儉用小訣竅。但作者用數據指出這是儲蓄領域最大的謊言,也就是「光靠節省支出,你就能夠致富」。

作者以美國為例,收入水準屬於後段班40%的家庭,他們的稅後所得幾乎全得花在基本需求上,也就是薪資「收入」和生活「支出」勉強打平而已。他們中大多數人並非缺乏幹勁或才能,而是卡在「貧窮陷阱」中:因為資源不足而無法投資於教育或健康等提升未來收入的途徑,導致他們長期處於或返回到貧窮狀態。簡單來說,就是「窮人因為窮,所以無法擺脫貧窮」的惡性循環。

研究指出「壓力的負面影響大於收入或健康帶來的正面影響。」對於這些人來說,最基本的生活支出佔據他們大部分可運用的金錢,若要更加「省吃儉用」,少喝一杯咖啡、少吃一次外賣、少看一場電影、少買一張彩票來增加儲蓄,反而會導致他們生活得更不健康、更不開心,增加的壓力所造成的負面傷害可能大於儲蓄所帶給來的好處。

個人理財領域的最大謊言:「光靠撙節支出,你就能致富。」

作者指出,最牢靠的致富之道其實是:「增加你的收入,投資於生財資產」。書中列舉了五種把人力資本轉化成財務資本的方法:

研究顯示,對絕大多數人來說,傳統的「朝九晚五」職業生涯依然是累積財富最可靠的途徑。百萬富翁也不是一夜致富,數據顯示白手起家的百萬富翁平均至少得花三十二年持續努力,才能創造出他們的財富。正如他在書中強調:「對於所有剛起步的人而言,認真投入你的正職工作,同時深化專業技能、培養多元興趣、學習溝通與建立人脈,絕對是最重要也最值得投資的事。」

儘管這些提升收入的途徑可能看起來勞心勞力、成效可能很緩慢,它們卻是建立財富最堅實可靠的正道。節流固然重要,但總有極限,然而開源的潛力卻是無窮無盡。關鍵在於尋找恰當的策略,將這些增加的收入轉化為能夠產生財富的資產。

《持續買進》關於投資的5個重點

1. 為何你應該投資?

你應該投資的三個主要理由是:

(1) 為將來的自己而儲蓄

想像當你步入暮年,不再願或不能工作時,投資所建立的資源池將是你的堅實後盾。考慮到人類壽命的延長,退休成為了當代生活的一個重要階段,這也使得投資和資產保存的必要性日益增加。

(2) 戰勝通貨膨脹,維持你的財富的購買力

在2%的年通膨率下,35年裡貨幣的購買力會減半;若通膨率達5%,則只需14年。

透過投資來對抗通膨,保持甚至增加財富,尤其對退休人士來說格外重要。由於他們無法透過工作增加收入,因此資產的升值成為對抗物價上漲的關鍵策略。

(3) 以財務資本取代你的人力資本。

若將你的技能、知識和時間的經濟價值視作人力資本。隨著時間的流逝,你的技能和知識可能增長,但你永遠不會有更多的時間。因此,對抗時間的方法是將日益減少的人力資本轉化為持續生產的財務資本。投資即是實現這一轉換的途徑。

當你停止全職工作時,透過投資累積的金融資產將能夠為你提供持續的收入,確保在退休後,你的資金依然能夠為你「工作」。

2. 為什麼你該盡早投資?

答案超乎你想像的簡單:因為多數市場在大多數時候是呈上升趨勢的。

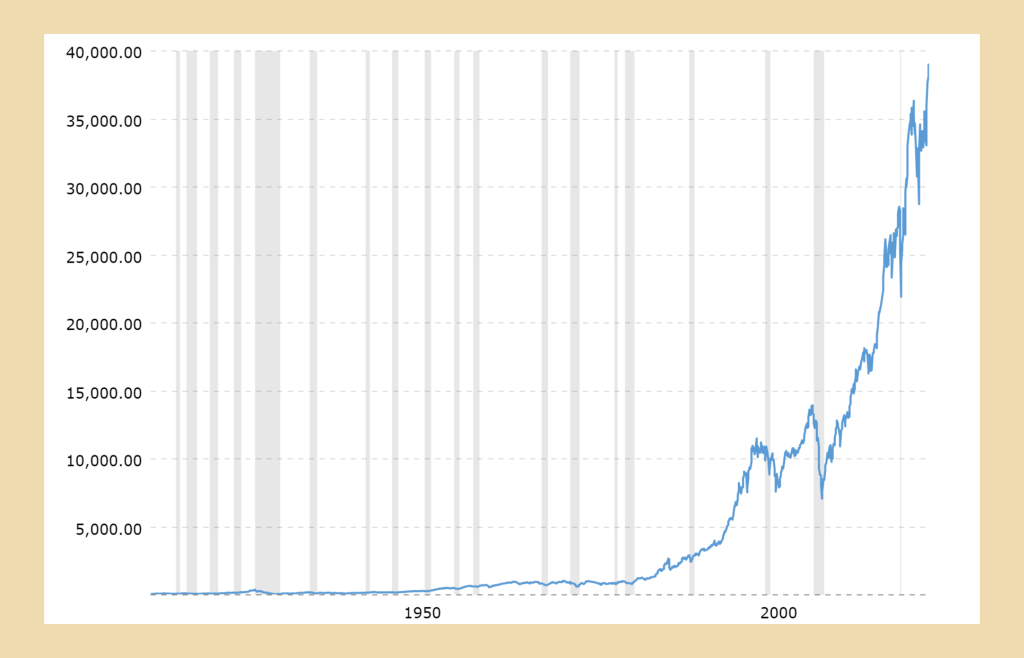

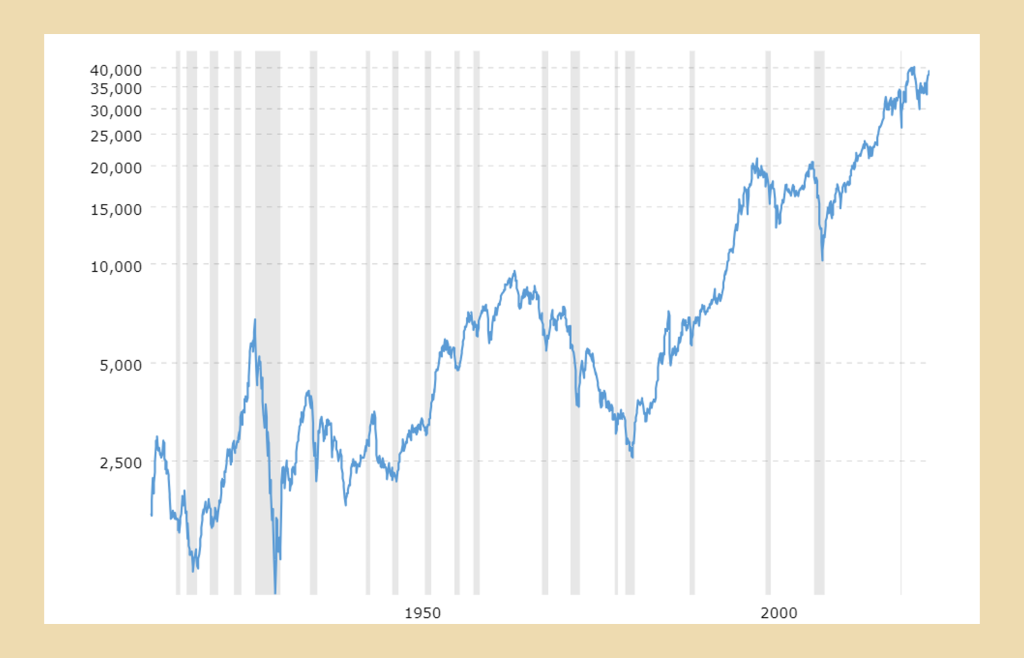

這一原則即便在人類歷史上遭遇混亂動盪和嚴重的逆境時也不例外。誠如巴菲特在2008年金融危機時期所言:

美國在二十世紀歷經兩次世界大戰及代價昂貴的軍事衝突,大蕭條,十多次的經濟衰退與金融恐慌,石油危機,一場流感疫情,以及一位丟臉的總統辭職,但道瓊工業指數仍然從66點攀升至11,497點。

下圖是百年道瓊工業平均指數的走勢圖,灰色部分標示著經濟衰退或股市崩盤的時期,也印證了巴菲特的見解。第二張是把縱軸改為對數尺度,這樣更能呈現早期的上漲趨勢。

既然市場大多時候都在向上,延遲投資往往代表著將來必須支付更高的成本來購買同樣的資產。因此,與其等待“完美”的投資時機,不如立即行動,把你現在可以投資的資金投入市場。

3. 為什麼你可以選擇ETF投資?

投資界有一項耐人尋味的現象:大部分主動管理型基金的表現,長期來看,往往無法超越廣泛市場指數的表現。當你將時間軸拉長,這種現象更加明顯,主動管理型基金的回報往往大幅落後於大盤指數。

作者提出,即使是由精通財經的分析師和經驗豐富的管理人組成的專業團隊,管理著精挑細選的公司股票組合,也常常難以超越整體市場的表現。因此,作者建議普通投資者應當選擇直接投資於追踪整個市場的指數型ETF,能夠提供廣泛分散風險的同時,長期穩定收益的可能性更高。

作者在書中並非「絕對反對」個人選股的做法。對於投資新手來說,市場上充斥著繁複且難以辨識真偽的資訊和數據,他們通常還沒有建立起一套選股系統且適合自己的投資策略,很容易迷失方向。因此,參考作者的建議,選擇直接投資ETF不失為一個明智的起步方式。

另一方面基金常見的無法超越大盤的原因,除了挑選股票,還有高昂的管理費用、交易成本以及對持股比例的各種規範等因素所致。然而,這些限制對於一般投資者而言是不存在的。

然而小編也認為,對於已經建立了清楚的選股邏輯和策略的投資者說,可以根據自己的投資風格、與資產配置來決定個股投資的比例。

4. 為何你不該等到逢低才買進?

買股的入場「時機點」是投資者經常關注的重點,「逢低買進」「等抄底時機」「股價跌破支撐位」「XX指標低於/高於多少」等等。那如果你有「上帝視角」,每次都能買在「最低點」會如何?

想像你穿越回到了1920年和1980年之間的某個時點,你必須在接下來四十年投資於美國股市,你有兩種投資策略可以選擇:

- 平均成本法:在接下來的四十年裡,你將每月定期投入100美元。

- 逢低買進法:你每月儲蓄100美元,只在股市下跌時才買進,並假設你擁有上帝視角,能夠知道「兩個歷史高點」之間的「最低點」,確保你每次都是抄底買到最低的價格。

暫停一下,思考十秒:以這兩種投資策略投資40年,哪一個是最佳選擇?

直覺上,保證以最低成本進場的逢低買進策略似乎最為吸引人。然而,令人驚訝的是,根據股市歷史數據的回測分析,有超過70%的時間裡,簡單直接的平均成本法策略的表現都超越了逢低買進,尤其自1930年代大蕭條之後,逢低買進的勝出率持續下滑。

這意味著,即便你擁有預知市場低點的全知能力,平均成本法的策略依然難以被超越。原因在於,逢低買進策略成功的前提是,你必須能夠精準預測市場的大幅下跌及其確切時機。然而,從道瓊工業平均指數的百年走勢圖來看,市場的大幅下跌並不頻繁,僅在1930年代、1970年代和2000年代出現過,這在美國股市史上屬於罕見事件。

因此,逢低買進策略戰勝平均成本法的機會極小。你可能長時間苦苦等待一個「最低點」買進,導致錯過市場上漲帶來的資本和股利的複利效益,錯失了比在最低點購買更重要的投資增值機會。這種等待的成本,有時候甚至比那些在最低點入市的短期利益更加沉重。

小編覺得,這裡詳細的數據和圖表的是全書中最引人入勝的一章。其清晰的結構和有力的論證,非常值得大家找來這本書,翻開這一章節深入閱讀。

另一項涵蓋1996至2015年的20年研究,穿越了1997年的亞洲金融風暴與2007年的次級房貸危機的4,000多個交易日中,如果保持投資不動的策略所帶來的平均年回報率仍有4.8%的正收益。然而,若錯過了其中40個最佳交易日,年回報率將銳減至每年 -4%的虧損。考慮到複利效應的長期累積影響,這樣的損失將是巨大的,我們也無法擁有預知哪些具體日子會是這些關鍵交易日的上帝視角。

➜ 學習看更多:定期定額跟手動逢低買進,哪種績效比較好?

5. 風險呢?你人生最大的風險就是完全不冒險

那些整天害怕股價下跌、試圖避開一切的波動,保留太多現金和債券的人,最能印證這點。因為避開太多的市場下跌坡,可能嚴重限制了你的上漲坡。

假設我們有一位市場精靈,他會在每年年底現身,預告未來一年中股市遭遇的最大跌幅。基於這個訊息,請問在股市下跌達多少時,你會選擇從股市全面退出,轉而將所有資金投入債券嗎?

這個「避開下檔」策略是:在預期股市跌幅較大的年份(例如,跌幅達到5%或以上)將所有的資金轉投債券,在其他時期則將資金重新投回股市。

時間訂在1950年至2020年期間,投資1美元於避開下檔策略,若你的決定是保守的5%,你將會付出巨大代價,你的財富比一直持有股票之下的財富價值少了90%。這是由於你太常撤出股市了。

數據顯示,1950年以後,S&P 500的平均年內最大跌幅是13.7%,跌幅中位數是10.6%。

這意味的是,若你在1950年後的任何一年第一個交易日買了S&P 500,有半數時候,市場將從年初的水準下跌10.6%。若你選擇跌幅超過5%就撤出股市,你將有90%的年份是投資於債券,鮮少參與股市的成長。因為完全不冒險,你的最終投資績效嚴重遜色於買進持有策略。

數據分析得出的洞察是:若我們想使長期財富最大化,我們應該接受某種程度的年內市場下跌(0%至15%),應該避開大幅的年內市場下跌(大於15%)。「接受下跌」是股票投資人的入場費,因為市場不會提供你一路無顛簸的免費順風車,你得歷經一些下坡路(價格下跌),才能走上上坡路(價格上漲)。

然而,世界上沒有神奇的精靈,我們無法如回測般完美的轉身避開。該怎麼做?

降低風險和波動的方法,就是考慮採行現在買策略,投資於較保守的投資資產組合,例如60%投資於美國股票,40%投資於債券,這種策略及投資組合可以在相同水準的風險下獲得稍高的報酬。

影片學習

《持續買進》心得分享:別傻了!省錢無法讓你富有~負債也不全是壞事😮你該專注投資還是存錢?如何存下更多錢?

結語

《持續買進》為新手、懶人和上班族,提供了一套關於儲蓄和投資的全面指南。透過深入淺出的數據分析、直觀的圖表展示,以及引人入勝的實例講述,旨在引導讀者建立一套既有效又易於執行的財富增長計劃:提高收入,盡早投資。

談到儲蓄,作者強調不必過分焦慮於儲蓄率,把你能存的錢存下來,便能有效降低理財壓力。關鍵是找出提高收入的途徑,畢竟撙節支出的空間是有限的,但增加收入的可能性則是無限的。

關於投資,書中鼓勵讀者應儘早開始積累財務資本,以取代與日逐漸衰弱的人力資本。盡早開始、持續投資,而不是一味等待完美的抄底時機。市場的波動是必然的,你得歷經一些下坡路(價格下跌),才能走上上坡路(價格上漲)。

然而,相較於冷硬的歷史證據,恐懼對人的心理和行為影響更為深遠。在面對市場波盪不安時,翻開《持續買進》,重新獲得那份堅持不懈投資的決心,讓這本書成為你在財富累積旅途中的堅實後盾。