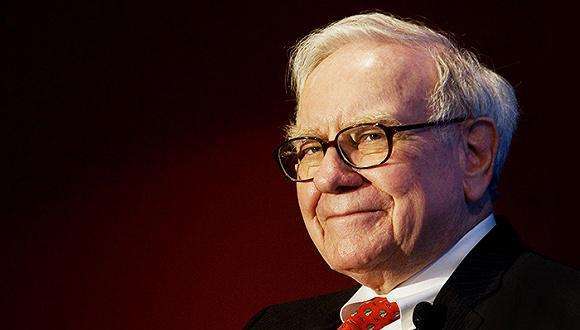

騰訊財經訊據CNBC報導,“股神”華倫‧巴菲特的神投資已經廣為流傳,他非常有可能是有史以來最偉大的投資者。數十年來,身為伯克希爾哈撒韋公司首席執行官的的巴菲特,還有一個外號,叫“奧馬哈先知”。他用自己的實際行動證明了自己能像讀書一樣讀懂華爾街。根據“福布斯”雜誌提供的數據,他的淨身價接近820億美元,是這個地球上最富有的人之一。

巴菲特在投資方面的成功案例數不勝數,但是在過去數年內仍犯下了一些錯誤。

和那些努力為自己的錯誤找藉口的高管不同,巴菲特主動承認自己的錯誤,並勇於承擔責任現在,讓我們看看讓“股神”感到遺憾的15個投資錯誤:

購買伯克希爾哈撒韋的股票

2010年在接受CNBC採訪時,巴菲特指出,他在購買股票時犯下的最愚蠢的一個錯誤就是買入伯克希爾哈撒韋股票。

巴菲特解釋稱,1962年年首次投資伯克希爾哈撒韋時,後者是一家瀕臨破產的紡織廠。他原以為隨著更多工廠倒閉,他會從中獲利,因此買了這只股票。

後來,這個工廠總是想方設法從巴菲特那裡拿到更多錢。心煩意亂的巴菲特買下了伯克希爾哈撒韋的控制權,炒了經理的魷魚,並努力讓這個工廠再經營20年。巴菲特估算,這一具有懲罰性的舉動讓他損失了2000億美元。

投資建議:不要讓情感因素影響自己的財務決策。

購買Waumbec紡織廠

儘管後悔在1962年年購買了瀕臨破產的伯克希爾哈撒韋,但是巴菲特在十年之後做了同樣的事情 – 購買了另外一家紡織廠Waumbec。巴菲特承認這樁買賣是個錯誤,因為這個工廠沒過幾年就關門了

投資建議:巴菲特這個投資錯誤中,我們汲取的主要教訓是要從自己的錯誤中總結經驗和教訓做投資時,如果起初你沒能成功,就要轉向新策略。

投資特易購

2012年年底,伯克希爾哈撒韋持有英國超市運營商特易購4.15億股股票。後來,伯克希爾哈撒韋出售了部分股票,但是仍持有大量特易購股票。

2014年,特易購誇大利潤數據,致使該公司股票暴跌。在2014年的致股東信中,巴菲特指出對特易購管理模式的擔憂促使他賣掉了這家公司的部分股票,並從中獲利4300萬美元不幸的是,他未能快速出售剩餘特易購股票他承認,這個投資錯誤給伯克希爾哈撒韋帶來了4.44億美元的稅收損失。

投資建議:迅速做出決定。

購買鞋業公司Dexter

1993年,巴菲特斥資4.33億美元購買了Dexter Shoe Co.(簡稱“Dexter”)。不過,這樁交易並未採用現金收購,而是動用了伯克希爾哈撒韋的股票,在2017年的致股東信中,巴菲特解釋稱,這個錯誤決定讓投資者損失了35億美元。那個時候,這相當於伯克希爾哈撒韋的淨財富損失了1.6%“。到目前為止德克斯特是我所做過的最糟糕的一樁交易但是,未來我還會犯更多錯誤 – 你可以押注這件事,“巴菲特寫道

投資建議:。如果一家公司有一種切實可行的競爭優勢,該公司就處於最佳狀態。如果沒有充分的理由讓顧客繼續光顧一個品牌,那麼這個品牌可能注定會失敗。

用伯克希爾哈撒韋的股票來購買德克斯特

在2014年的致股東信中,巴菲特坦言後悔用伯克希爾哈撒韋股票來購買德克斯特。他決定用伯克希爾哈撒韋股票來。完成這樁交易,而沒有給賣家現金當時,巴菲特寫道,這些股票價值57億美元“作為財務災難,這個災難可以寫入吉尼斯世界紀錄大全了,”他說。

投資建議:如果你當前的投資組合表現非常好,就不要把錢從可靠的投資中抽出來並用於未知投資。

對能源期貨控股的投資

在2013年的致股東信中,巴菲特坦言對能源期貨控股公司(EnergyFuture Holdings)的投資是一樁災難性投資。由於水力壓裂技術的成熟,美國可從頁岩中開發出大量天然氣,供應增加之下天然氣價格自然暴跌,導致能源期貨控股公司經營不善並最終申請破產保護。雖然巴菲特準確地預測到能源期貨控股公司會申請破產,但是伯克希爾哈撒韋是在遭受8.73億美元的稅前損失之前才賣掉能源期貨控股公司的債券。

投資建議:在做出重大決定之前,先由一個商業夥伴或一個信任的知己來做決定。

沒有購買Dallas-Fort Worth NBC電視台

並非巴菲特所有的投資錯誤,都造成了財務損失。讓他後悔的一件事是,沒有斥資3500億美元購買Dallas-Fort Worth NBC電視台。在2007年的致股東信中,巴菲特解釋稱他錯失了購買這家電視台的良機。雖然知道這樁交易擁有非常大的增長潛力,但是巴菲特還是否決了它。

投資建議:當機會來敲門時,一定要充分利用它。

為購買通用再保險公司而發行了更多伯克希爾哈撒韋股票

1998年購買通用再保險公司起初並非是巴菲特投資策略的最好選擇。後來,巴菲特讓事情有了轉機。儘管如此,還是有讓他感到遺憾的地方。 “初期的問題解決後,通用再保險公司為我們帶來了利潤。儘管如此,通過發行272200股伯克希爾哈撒韋股票來購買通用再保險公司,仍是我犯下的一個大錯。”

投資建議:用政策的方式彌補你的錯誤,並享受成功帶來的回報。

在購買通用再保險公司時沒有進行正確的調查

在2001年的致股東信中,巴菲特闡述了伯克希爾哈撒韋在購買通用再保險公司之初會遭受重創的原因,其中包括長期承保損失、忽視了恐怖襲擊的可能性,以及沒有意識到通用再保險公司沒有的足以支付舊政策損失的儲備金。2001年,伯克希爾哈撒韋承認通用再保險公司讓該公司虧損了8億美元。

投資建議:仔細核實數字並由幾位可信的顧問來操作此事。你應該知道最壞的情況可能會讓你損失慘重。

購買了康菲石油的大量股票

在2008年的致股東信中,巴菲特寫道:“我犯了一個非常嚴重的錯誤,那就是在石油和天然氣價格接近最高點的時候增持了康菲石油的股份。我未能預料到那年下半年能源價格會大幅度下跌。”統計數據顯示,巴菲特花了70億美元購買了8500萬股康菲石油股票。但是,當時康菲石油的市值僅在44億美元左右。

投資建議:在進行重大投資之前,徵詢自己信任的人的意見很重要。

未能深究路博潤公司的股票問題

2011年,巴菲特和伯克希爾哈撒韋在宣布該公司子公司聯合董事長戴維·索科爾(上圖)促成路博潤(Lubrizol Corp)收購一事之後,受到猛烈攻擊。問題在於,索科爾持有大量路博潤股票。有數據顯示,伯克希爾哈撒韋花了大概90億美元買入路潤博,而索科爾從中獲利300萬美元。鑑於索科爾並未向巴菲特承認自己持有路潤博的股票,他違反了內幕交易規則。在2011年的年度會議上,巴菲特承認自己本應該對索科爾進行更進一步的調查。

投資建議:不要過度信任別人,一定要問更多的問題,因為在牽扯到聲譽時你必須慎之又慎。

選擇不購買亞馬遜股票

今年2月份接受采訪時,巴菲特被問及為什麼他從未買過亞馬遜的股票。當時,他承認對於這個問題,他給不出好答案。 “很明顯,我本應該在很早之前就買入亞馬遜的股票,因為很久以前我就想要這麼做。但是,很遺憾,我沒有將自己的想法付諸於實踐。我錯過了良機。”

投資建議:與擁有不同優勢或擅長不同於自己的領域的人合作,因為這樣可以讓你免於錯失絕佳的機會。

購買美國航空公司的股票

1989年,巴菲特以3.58億美元的高價投資美國航空公司優先股。然而,隨著航空行業一路下滑,這樁投資也遭受重創,這讓巴菲特懊惱不已。不過,根據《福布斯》的報導,巴菲特可能已經收回了全部本金和股息。巴菲特將美國航空的反彈歸功於他和芒格退出該公司董事會以及首席執行官史蒂芬·沃爾弗拉姆的走馬上任。他稱讚說,沃爾弗拉姆為這樁代價昂貴的投資省了很多錢。

投資建議:在購買之前要對每一樁投資進行深入的調查,只有這樣你才能確切地知道自己要買入的是什麼。

錯過了投資谷歌的機會

巴菲特的股票持有中沒有谷歌,這也是讓他後悔的事情。在今年的年度股東大會上,巴菲特對投資者說,數年前沒有買入谷歌的股票,是他犯下的一個大錯。過去,巴菲特一直在會比科技類股票,因為他不了解科技企業的商業模式。不過,巴菲特坦言,自己本應該投資谷歌,因為他是谷歌廣告業務的客戶。他說:“現在的世界與過去的世界迥然不同。”他補充稱,現在的互聯網和雲計算公司屬於“輕資本”性質,而他職業生涯前期投資的工業和鋼鐵企業屬於資本密集型。

投資建議:不要忽視近在眼前的投資機會。

過高估計了一些製造、服務和零售投資

在2015年的致股東信中,巴菲特重點提到了伯克希爾哈撒韋旗下製造、服務和零售業務,強調該公司投資組合中的一些業務回報率很低,他認為這些投資都是他犯的錯。 “在這些投資中,我錯誤地估計了某家企業或某個行業的經濟動態。現在,我們為我的投資不當付出了代價。”

投資建議:不要盲目投資,如果你對一家企業不是很熟悉,就不要進行投資,或者你可以徵詢一位可信的專家的建議。