你是否有這些困擾?

- 薪水剛領就花光,總是存不了錢?

- 每個月都想存錢,但總有突發支出讓計劃泡湯?

- 投資了股票、ETF,卻沒有穩定的現金流?

這些問題的核心,都來自於 現金流管理不當。本篇文章將帶你深入了解 現金流的運作方式、如何改善現金流、增加收入來源,以及 避開常見的財務陷阱。掌握這些關鍵技巧,你不僅能擺脫月光族,還能逐步邁向財務自由!

現金流是什麼?為什麼現金流如此重要?

現金流(Cash Flow)簡單來說,就是「你的錢從哪裡來,最後流向哪裡?」無論是每天的生活開銷、薪資收入,還是投資收益,這些都與現金流息息相關。

- 現金流為正(收入 > 支出) → 代表財務穩定,資產可持續增長。

- 現金流為負(支出 > 收入) → 代表財務吃緊,可能會陷入負債。

*培訓師提醒: 現金流比資產總額更影響你的財務穩定度! 即使存款很多,但如果沒有穩定的現金流,一樣可能無法應付突發開銷。

現金流決定企業存亡與個人財務自由?

- 對企業來說

- 維持正常營運,支付日常開支與投資成長

- 預防資金斷鏈,避免財務風險

- 對個人來說

- 決定生活品質,確保每月資金穩定流入

- 影響理財能力,讓錢不只是經過口袋,而是真正累積資產

簡單來說,現金流決定了「你能不能穩定過日子」!

為什麼現金流決定你的財務自由?

當你的現金流穩定,你不僅能擺脫「每個月擔心錢不夠用」的焦慮,還能進一步「累積財富」,進一步「擁有更多選擇權」,讓錢為你工作,最終邁向「財務自由」。從解決日常財務壓力,到掌控自己的未來,一切都從管理現金流開始。以下五大關鍵,帶你了解為什麼現金流是財務自由的基石。

- 降低金錢焦慮,應對突發狀況

生病、車子拋錨、家電故障……意外開銷怎麼辦?只能刷卡負債了……

管理好現金流,建立緊急備用金,讓你遇到突發狀況也不怕! - 確保生活穩定,不怕「錢不夠用」

領薪水時覺得還行,但房租、水電、信用卡帳單接連扣款後,錢就快沒了?

規劃現金流,避免月光族困境,讓生活更穩定! - 擺脫「賺了又花光」,真正累積資產

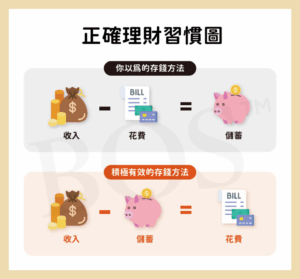

以為收入變高,財務就會變好?錯!

關鍵在於學會「先存再花」,才能真正存到錢! - 擁有更多選擇,抓住更好的機會

- 想投資好標的,卻沒錢進場?

- 想進修一門課程,卻因為資金吃緊而遲遲不敢報名?

- 穩定的現金流讓你不必等「有錢了」才行動,而是能靈活規劃,無論是提升技能、投資資產,還是開啟額外收入來源,不錯過任何財富增長的可能!

- 為財務自由鋪路,讓錢幫你工作

- 財務自由的關鍵 不是賺大錢,而是掌控現金流!

- 當你穩定存錢,並將其轉化為被動收入(如股息、基金、不動產),現金流就能自動運轉,讓你逐步擺脫工資依賴,擁有真正的選擇權。

想讓你的現金流越來越強大?延伸閱讀:【5個存錢方法】告別金錢焦慮,打造你的專屬存錢策略

怎麼看個人現金流量表?看清楚錢從哪裡來、往哪裡去

過去我們分享過如何從企業的現金流量表,分析公司營過的資金流暢和營運穩定度。對個人和家庭來說,現金流同樣重要。

許多人覺得自己的錢「不知道怎麼就花完了」,其實是 沒有記錄現金流,導致支出不知不覺超過收入。這次,我們將聚焦在個人與家庭的現金流量表,幫助你清楚掌握收入與支出的結構,進一步優化財務狀況,讓資金運用更有效率!

延伸閱讀:財報怎麼看?資產負債表、損益表、現金流量表分析教學

什麼是個人/家庭現金流量表?

現金流量表是用來記錄一段時間內所有現金流入與流出的財務報表,能幫助你清楚掌握財務狀況。其計算方式如下:

淨現金流公式:現金收入 – 現金支出 = 淨現金流。

- 現金流>0 → 收入大於支出,代表資金有盈餘,可存下來或投資。

- 現金流<0 → 支出大於收入,代表可能要動用存款,甚至負債,長期下來會影響財務健康。

超簡單 3 步驟 製作個人/家庭的現金流量表

製作個人或家庭的現金流量表其實不會太難,可以使用 Excel、記帳 APP 或手寫記錄,養成定期檢視財務的習慣,才能讓現金流真正為你工作!

第一步:紀錄收入(薪水、投資、額外收入)

先列出所有收入來源,了解每個月有多少錢進來,加總計算出「總收入」。這些可能來自:

- 薪資收入:固定月薪、獎金、津貼

- 投資收益:股息、基金配息、租金收入

- 額外收入:副業收入、兼職收入、紅包、政府補助等

第二步:紀錄現金流出(固定開銷、日常消費、投資支出)

接著,詳細記錄所有開銷,確保不遺漏任何花費,然後計算出「總支出」:

- 固定支出:房租/房貸、水電瓦斯、手機費、保險費、學費

- 日常生活開銷:伙食、交通、娛樂、購物

- 投資與儲蓄:定期定額投資、儲蓄計畫、還款

- 突發支出:醫療費、修繕費、旅遊費

第三步:計算淨現金流(收入 – 支出)

最後,將「總收入」扣除「總支出」,得到「淨現金流」,可以用來評估你的財務狀況。

*培訓師提醒:想改善財務,就要從記錄現金流開始!

想讓現金流不斷成長?增加收入+降低支出,還要懂管理!

開源致富:提升收入,創造更多現金流

- 主動收入:提升本業薪資、爭取加薪、開啟副業或兼職

- 被動收入:讓錢自動為你工作,投資股利股、定期定額基金、不動產租金等

什麼是個人/家庭現金流量表?

現金流量表是用來記錄一段時間內所有現金流入與流出的財務報表,能幫助你清楚掌握財務狀況。其計算方式如下:

淨現金流公式:現金收入 – 現金支出 = 淨現金流。

降低支出,讓錢留在自己口袋

- 檢視日常支出,減少不必要開銷(訂閱制、外食、衝動購物)

- 改變支付方式,使用現金代替信用卡,減少無感消費

- 養成延遲消費習慣,避免衝動購物,確保每筆錢都花在真正需要的地方

管理現金流,讓財務穩步增長

- 建立現金流預測,規劃未來支出,提前準備大筆開銷

- 設立財務目標,短期(存應急金)、中期(投資資產)、長期(打造被動收入)

*培訓師提醒:重點不是賺多少,而是如何管理現金流,讓錢不會「賺了又流走」!

別踩雷!現金流管理的5大致命誤區

良好的現金流管理能讓你財務穩健,但許多人卻因為習慣不好,導致存不到錢、甚至財務吃緊。以下五個常見錯誤,快看看你中了幾個!

現金流誤區1 賺得再多仍月光?支出漏洞是關鍵!

「每天一杯咖啡沒多少」、「等升職後再存錢」、「分期付款壓力不大」——這些財務陷阱讓你不知不覺漏財!小額支出累積起來可能超過你想像,沒有規劃的消費,就算收入再高,還是可能月光。

現金流誤區2 沒有緊急備用金?危機突至心慌慌!

醫療費、車輛維修、工作變動……這些突發狀況可能讓你的財務瞬間失控。若沒有備用金,只能靠刷卡、借貸應急,壓力更大!建議至少準備 3~6 個月的生活費 作為緊急資金,確保突發狀況不會影響你的現金流。

現金流誤區3 只會存錢不投資?通膨把錢偷偷吃!

存錢是好習慣,但如果 不讓資金增值,現金流不會變大,長期下來還會被通膨蠶食。讓錢躺在銀行不如學會投資,建立被動收入,才能讓現金流持續成長,真正提升財務自由度。

現金流誤區4 存錢存成苦行僧?適度享受才長久!

有人極端消費,但也有人極端節儉,過度壓縮生活開銷,甚至影響生活品質,長期下來反而容易造成「報復性消費」,最終還是把錢花光。理財不是完全不花錢,而是找到平衡、聰明消費,確保財務穩健的同時,也能適度享受生活。

延伸閱讀:《別把你的錢留到死》投資書單:懂得花錢是最好的投資

現金流誤區5 投資收入動人心?忽視風險恐全賠!

只看收益,不考慮風險,是現金流崩潰的主因!股息、租金收入雖然吸引人,但過度集中資產,或是忽視市場風險,可能讓你的投資在波動中大幅縮水。做好資產配置、分散風險,才能讓現金流穩定增長。

現金流管理是財務自由的關鍵! 避免這些錯誤,學會精明規劃財務,你的經濟狀況將更加穩健,擁有更多選擇權與自由!現在就開始檢視你的現金流,看看是否有改善的空間吧!

結語:財務自由,從管理現金流開始!

現金流不只是金錢的進出,更是你財務健康的核心指標。當你掌握現金流管理,就能降低金錢焦慮、確保生活穩定、累積資產,甚至創造更多選擇與機會。

想讓現金流穩定增長?關鍵在於——

- 開源:提升主動收入,打造被動現金流

- 節流:控管支出,避免無謂開銷

- 現金流策略:規劃儲蓄與投資,建立長期財務安全網

當你開始關注現金流,財務將變得更清晰,讓你的錢真正為你工作,而不是讓自己被金錢束縛!現在就開始優化現金流,朝向財務自由邁進吧!

BOS價值投資分享會|存別讓通膨吃掉你的財富,學會投資創造現金流!

只存錢,真的能讓你財務自由嗎?在通膨時代,存款的購買力正在悄悄減少,靠死薪水存錢,反而讓你的財富越來越縮水!想要擁有穩定的財務未來,你需要的不只是存錢,而是學會投資,創造源源不絕的現金流。

在 BOS價值投資分享會中,我們將帶你了解 如何透過投資創造穩定的現金流,選擇適合個人的投資策略,配合被動收入小課程,讓錢不再只是靜靜躺在銀行帳戶,而是積極為你創造被動收入!

別讓你的錢閒置貶值,現在就報名BOS價值投資分享會,學會投資,打造你的專屬被動收入系統,讓錢為你工作!